离岸人民币走势

在岸人民币兑美元盘中跌破6.8400关口,创逾七年新低,日内跌逾250点。同时离岸人民币兑美元跌至6.8499,创历史新低,日内跌逾270点。

日内人民币中间价报6.8291,下调176点,连续第七日下调,创近六年半新低。人民币中间价上日报6.8115。

中国人民银行授权中国外汇交易中心公布,2016年11月14日银行间外汇市场人民币汇率中间价为:1美元对人民币6.8291元,1欧元对人民币7.3808元,100日元对人民币6.3835元,1港元对人民币0.88020元,1英镑对人民币8.5806元,1澳大利亚元对人民币5.1501元,1新西兰元对人民币4.8446元,1新加坡元对人民币4.8248元,1瑞士法郎对人民币6.8976元,1加拿大元对人民币5.0471元,人民币1元对0.63083林吉特,人民币1元对9.6424俄罗斯卢布, 人民币1元对2.0915南非兰特,人民币1元对171.01韩元,人民币1元对0.53783阿联酋迪拉姆,人民币1元对0.54915沙特里亚尔。

相关解读:

中国人民大学财政金融学院副院长赵锡军对《证券日报》记者表示,10月份以来人民币汇率的波动与跨境资本流动与年初已经不太一样,两者的关系已经不再那么紧密。波动的原因在于受美联储加息预期越来越强以及美国经济各指标的表现等因素影响,导致全球包括人民币在内的绝大多数货币对美元呈现贬值的态势。

“短期来看,美联储年底加息可能性增大,国际市场外围环境变化有很大的不确定性,人民币汇率或以震荡波动为主。”赵锡军认为。

【媒体评论】

12月为人民币关键期

11月9日,特朗普“逆袭”成功当选美国第45任总统,这也成为年底最大的“黑天鹅”,全球资本市场一度“闪崩”——道指期货一度下挫800点,标普500指数期货、纳指期货均触发熔断;现货黄金一度大涨4.3%,突破1330美元/盎司;美元指数在选举期间跌幅扩大至1.2%,跌破97大关,创8月以来最大跌幅。

但此后全球市场的“V”型反转更令人猝不及防——北京时间10日凌晨,美国市场迎来特朗普当选后的首个交易日,由于其温和的胜利演讲,风险资产暴涨,避险资产暴跌:美股大涨超过1%,美元指数暴涨近3%,美债收益率创一年新高。

这种趋势仍在持续,而且美元的反弹直接影响了人民币汇率。同日,在岸人民币开盘逼近6.8关口,创逾六年低位,截至16:30收盘价报6.7925,较上一交易日收盘跌206点。

资深外汇交易员顾骋则对记者表示:“目前美元走势没有明确指向,需要等到12月加息窗口,如果美联储加息,且特朗普的政策意图日趋明显,美元才会有较为确定的上涨动能。”美联储将于12月15日凌晨3点公布最新利率决议。

先“闪崩”后反弹

9日,特朗普以278张对218张选举人票战胜希拉里,当选新一任美国总统;同时,共和党还夺得了参议院和众议院的多数席位。

一反此前全球资本市场的连连“闪崩”,特朗普的一场胜选演讲逆转了一切:黄金回吐涨幅,美国期指纷纷出现反弹,香港恒生指数收跌约2%,跌幅收窄,美元对墨西哥比索的涨势也趋缓。

“全球股市和风险资产开始展开反弹,表明抄底资金正在寻求低估资产。和英国退欧后全球股市很快回升一样,全球风险资产经历短暂的暴跌之后也很可能将迅速企稳。”FXTM富拓中国市场分析师钟越告诉记者。

“此前市场之所以暴跌,主要是因为担忧特朗普上台后,其大规模减税和贸易保护主义政策将令美国经济陷入无法预测的境地。”钟越表示,这种预期似乎正在逆转。

九州证券全球首席经济学家邓海清认为,具体而言,对于特朗普的“治国”思路,从胜选演讲来看,预计有三大亮点。

第一,以美国GDP增速翻倍为主要目标。在胜选演讲中,特朗普明确表示“我们能够让经济增长率提升一倍,并成为全球最强劲的经济体”,这将成为其政策的核心。邓海清认为,特朗普是一个商人,相比“政治正确”,利益才是最重要的。

第二,“宽财政”成为唯一确定性的政策。从特朗普竞选时的言论来看,市场认为最确定的是两点:一是“宽财政”,二是“贸易保护”。到了胜选演讲,则只剩下了“宽财政”。“宽财政”主要有三个方面:一是扩大基建支出,二是减税,三是扩大军事支出。

此外,邓海清认为,“反全球化”可能只是一个幌子。“在胜选演讲中,找不到任何‘反全球化’的蛛丝马迹。对于墨西哥、移民问题,特朗普或许会坚持其强硬态度,而对于中国以及其他重要经济体,他或许会争取美国更大的利益,但绝不会采用‘零和’的方式。”

商务部发言人沈丹阳也表示,中国愿意继续与美国加强健康的经济关系,特朗普当选不会改变中美关系的基本面。

12月为人民币、美元关键期

除了全球资本市场的变动,汇市也风起云涌。此前,当美国联邦调查局(FBI)爆出重启对希拉里“邮件门”调查的消息后,美元指数就出现暴跌,然而如今当特朗普当选后,美元却意外大涨,也扭转了人民币早前的反弹走势。

耐人寻味的是,市场此前普遍预计,一旦特朗普当选,美联储12月加息可能会付诸东流。然而,以目前的市场大反转外加防止经济过热的角度而言,12月加息似乎仍在选项之中。

主流观点认为,12月将是美元和人民币的关键期。兴业研究分析师郭嘉沂表示:“若金融市场持续大幅波动,可能使得联储重新审视12月加息的可行性,有可能将加息延迟至明年上半年。”但如果维持现行基本面不变,那么不论从美联储的意图还是经济数据而言,12月加息似已板上钉钉,支持美元进一步走强。

转视人民币汇率,虽然其如今基于一篮子货币,但美元仍然占较大权重。11月10日,人民币中间价下调53个基点报6.7885,连续第五天下调,再度刷新逾六年新低,直接反映了美元反弹的影响。

不过,当前仍有三大因素将形成人民币年内中长期支撑。

首先,即使美联储12月加息,但此后进一步加息的前景并不乐观。本轮加息的本质是货币回归常态化,预防未来经济风险下的美国货币政策枯竭,加息周期较弱。摩根大通美国首席经济学家赞特纳预计,2017年加息次数为1次,将少于美联储自身预期。

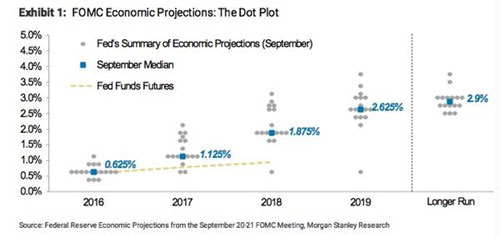

(图为美联储未来加息路径,灰点为美联储9月的预测,蓝点为9月预测的中位数,黄线为市场预期)

其次,中国央行近期也意在维持稳健的货币政策。同时,沈丹阳强调,汇率不是中国贸易的决定性因素,中国无意通过人民币贬值来提振出口。

第三,中外机构普遍认为,汇率的一大支柱——经常账户(即贸易)不存在问题,另一大支撑——资本账户,虽然家庭换汇仍使得汇率承压,但企业资本流出的动能将逐步减小,更不排除外资不断配置人民币资产的可能性。

此外,民生证券研究院执行院长管清友认为,新汇率机制下,美元指数和人民币存在联动关系,美元指数100~101对应中间价6.80~6.82,各自都是十年压力位,难以突破。